|

(原标题:为什么是锂?)股票配资是否合法

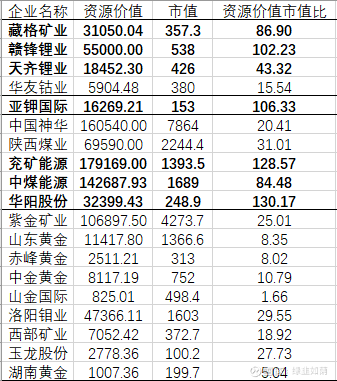

一、跌到尘埃的估值 截止2024年8月22日,锂矿龙头赣锋锂业、天齐锂业的市净率分别为0.89倍、1.13倍,远低于A股煤炭板块整体1.63倍市净率,贵金属板块3.86倍市净率,工业金属1.87倍市净率,是目前矿产业市净率最低的板块。 从手握资源价值看,赣锋锂业、天齐锂业、藏格矿业都处于高位。

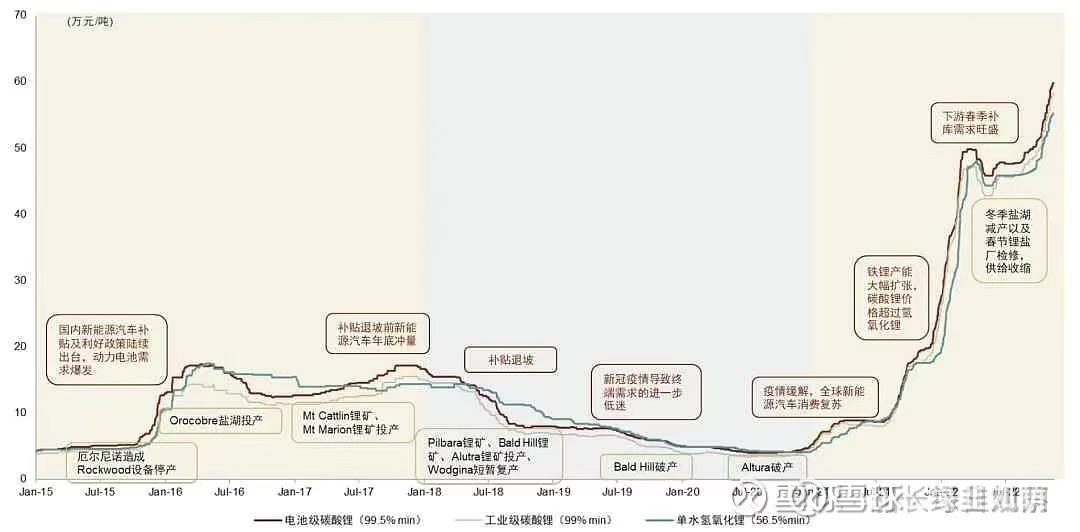

从盈利能力看赣锋锂业2014年-2019年、2020年-2024年两轮锂周期平均净资产收益率分别为18.93%、22.67%(预计),天齐锂业两轮锂周期平均净资产收益率分别为4.28%、15.65%。天齐锂业两轮锂周期净资产收益率均较低主要因为巨额举债入股SQM导致的债务危机。 二、投产高峰已过 从统计上看,本轮锂周期行业内公司规划碳酸锂产能超百万吨,其中23-25年规划投产产能超80万吨碳酸锂,去年下半年至今本轮规划的几个大矿纷纷投产,如Bikita、kamativ、Mt HoLland、Kathleen Valley、James Bay、Tres Quebradas、Cauchari-Olaroz、大红柳滩,合计投产产能近40万吨碳酸锂。加上部分零散项目及扩产项目,去年下半年至今投产产能超50万吨碳酸锂,占本轮规划产能近半,投产高峰已过。 从上轮周期来看,投产高峰过后碳酸锂产能大增,导致碳酸锂价格持续暴跌至主流矿山成本线以下,从而开启去化周期。

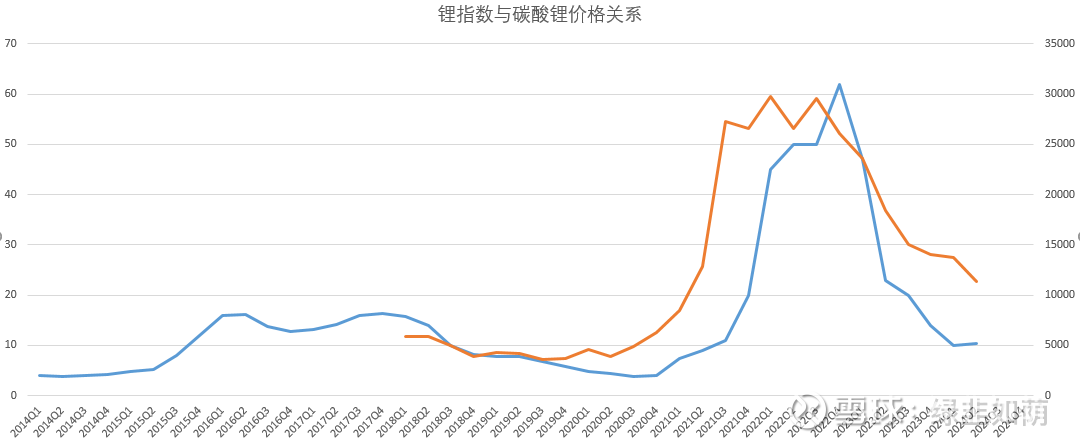

三、碳酸锂价格侵入主流矿山成本区间,去化大幕拉起 自8月份以来,碳酸锂价格跌至7.5万元/吨以下,已经侵入非洲主流矿山成本区间。预计随着下半年锂矿端的密集投产,碳酸锂价格将破7入6,侵入非洲主流矿山成本区间后继续侵入澳洲主流矿山成本区间,产能去化大幕拉起。 四、股价领先行业基本面 从周期股历史上看,凡是有一定关注度的周期股行业估值改善往往领先于行业基本面的改善。比如11-12年的大宗牛市,绝大多数品种价格2016年见底,但行业上市公司股价大多在2014年见底,仅有煤炭等少数品种行业估值与商品价格见底周期保持一致。上一轮碳酸锂行业估值大约领域行业基本面一年左右见底。

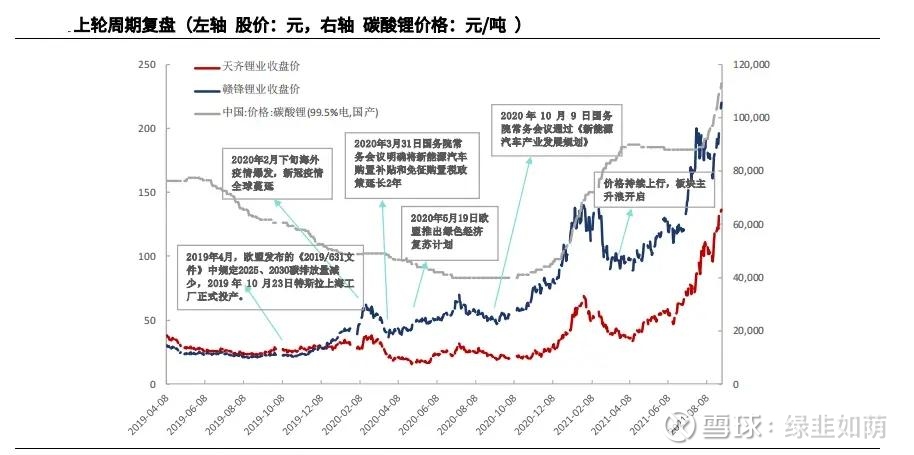

五、估值领先行业基本面反转的本质是极端估值的修复 行业估值领先于行业基本面改善的前提一般有两个,极低的估值+适度的关注度。估值领先于行业基本面反转的本质是极端估值的修复,即行业基本面反转时行业估值就已经修复至正常水平。赣锋锂业两轮锂周期平均净资产收益率20%上下,而当前市净率仅1.13倍,按正常估值来说赣锋锂业有1倍左右的估值修复空间。 六、反转信号已现 复盘上一轮锂周期,矿山的破产关停是股价催化的主要动能之一。2019 年 8 月,Alita(Bald hill 项目)宣布由于锂辉石精矿选矿成本过高,经营亏损,导致该公司资不抵债,进入破产重组程序;2019 年 11 月 1 日,mineral resource 公告,对 Wodgina 锂项目进行保养和维护。 若以第一个 Bald hill 停产项目作为上轮出清周期的信号,整个上轮出清周期为 2019 年 8 月至 2020 年 10 月,持续约 15 个月。在此期间股价虽有波动但整体仍为上涨趋势。以赣锋锂业为例,整个 15 月出清周期股价仍上涨 162.3%。(2019 年 8 月 1 日-2020 年 10 月 30 日)

而本轮锂周期,2024年1月5日Finniss澳矿停产,成为本轮首个宣布停产的澳矿。未来随着碳酸锂价格侵入主流矿山成本区间,停产、破产的矿山将陆续出现,从而刺激锂矿公司估值修复。 赣锋锂业AH溢价大幅收窄作为上一轮锂周期的启动的信号在今年7-8月份已经非常明显,自7月份以来整体AH溢价指数持续扩大,从6月底的141.33扩大到当前的148.53;而同期赣锋锂业H较赣锋锂业A的折价则从50.59%收窄到目前的35.6%,赣锋锂业AH溢价异动明显!@今日话题 $赣锋锂业(SZ002460)$ $藏格矿业(SZ000408)$ $天齐锂业(SZ002466)$ #雪球星计划# #固态电池股延续强势,鹏辉能源领涨# 以上内容由本站根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险股票配资是否合法,请谨慎决策。

|